Если вы следите за фондовым рынком, то в последнее время могли наблюдать полеты отдельных акций. На рынке жилья в последние годы были периоды, когда происходило что-то похожее – и сейчас мы с вами находимся на гребне очередной волны.

Мы собрали данные по продажам жилья по ДДУ в России и 20 крупнейших агломерациях (16 городов-миллионников и 4 крупных региона – МО и Ленобласть, Саратов и Тюмень). Всего примерно 3/4 первичного рынка по кв. м.

▪️ Амплитуда текущего гребня очень похожа на ажиотаж конца 2021 и начала СВО и сильно превышает гребень конца 2022 (многовато гребней, конечно – море стало бурным 🌊 )

▪️ Спрос с начала 2021 постепенно смещается из столичных регионов (43% → 32%) в другие крупные города (35% → 45%). А с долей малых регионов все скучно стабильно (до 25%).

▪️ В августе спрос по ДДУ был в 1.5 раза выше, если считать относительно «нормального» уровня , т.е. среднего за нескольких последних лет, включающих как гребни, так и провалы. Представьте, спрос падает в полтора раза – и это все еще нормально.

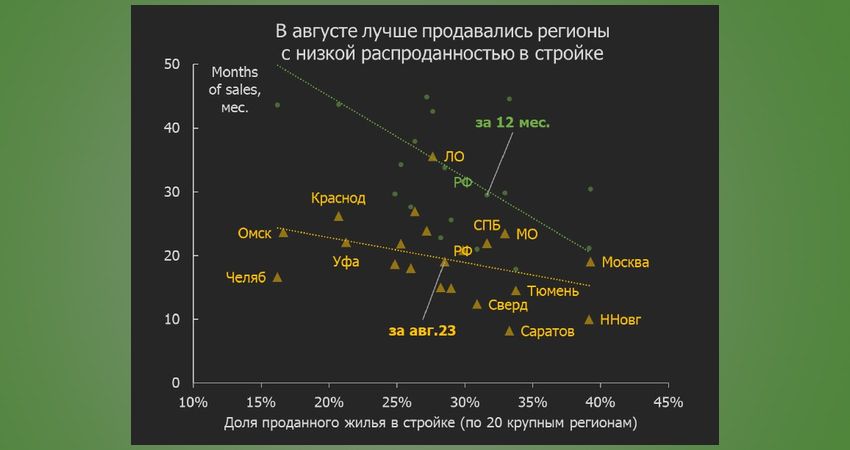

▪️ В некоторых регионах спрос вырос более чем в 3 раза к среднему с 2021 г. (Саратов и Омск), в 2 раза – в Краснодарском, Красноярском и Пермском крае, Башкортостане, Свердловской, Челябинской, Нижегородской и Ростовской обл.

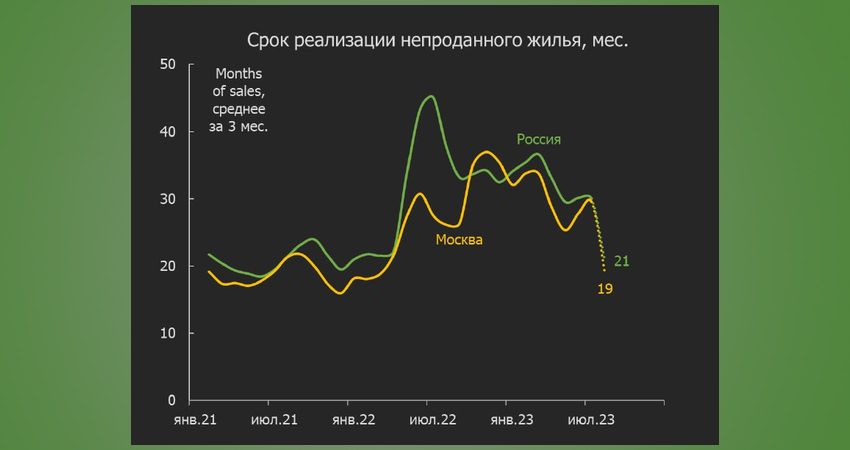

▪️ Показатель срока реализации всего объема непроданного жилья в стройке (Months-of-Sales) в августе опустился до 20 месяцев – среднего для «горячего» периода 2020-21 гг. Почему не ниже, высокий ведь гребень? Потому что подрос и числитель, т.е. объем нераспроданного жилья.

💡 Конечно, текущая ситуация временная, и весь вопрос в том, как долго она продлится перед тем, как вновь опуститься к значениям июня-июля. В таком случае Months-of-Sales вернется к 30 мес. – адекватный уровень, предполагающий реализацию 80% квартир на этапе стройки по ДДУ и 20% на эксплуатационной фазе по ДКП.

13%. И что теперь?

Центробанк: ставка повышена и прогнозы на 2024 снова пересмотрены. Наши прогнозы по рынку недвижимости.

Отправляем ссылки на все новости Nedvigram по итогам дня.