По данным Росстата, потребительский спрос продолжает активно расти (+9,5% г/г), безработица остается на минимуме (3%), а ВПК драйвит рост в обрабатывающей промышленности.

Но мы, как обычно, посмотрим, что происходит в строительном секторе, и обсудим, чего ждут сами застройщики.

▪️ Объём строительных работ (жилищное, инфраструктурное и др.) вырос на 8,9% г/г в августе после 6,5% г/г в июле. С коррекцией на сезонность, по нашим оценкам, рост составил 1,4% м/м.

▪️ С учетом высоких темпов работ и неизменных объемов подряда снижается обеспеченность заказами. В августе показатель опустился до 2,4 мес. – это минимум с 2020 г., но близко к среднему уровню 2015-2019 гг.

▪️ По опросам ЦБ, загрузка производственных мощностей строительных компаний во II кв. приблизилась к 80%. Это максимум с 2002 года . Для сравнения, на пике бума 2005-2008 гг. загрузка лишь немногим превышала 70%.

💬 В моменте все по-прежнему очень даже неплохо – строительная активность продолжает расти. Но на самом деле фактические данные – это зеркало заднего вида. Чтобы оценить будущее, давайте посмотрим на настроения самих строителей:

▪️ Индикатор бизнес-климата в строительстве (по опросам того же ЦБ) отошел от многолетних максимумов и вновь опустился чуть ниже среднего по РФ.

▪️ О росте издержек производства говорит наибольшая с марта 2022 г. доля предприятий. В результате, все больше строителей ждут роста отпускных цен. О том, что рост себестоимости (помимо спроса) поддерживает цены на жилье, мы уже писали.

▪️ В топе факторов, сдерживающих деятельность компаний, по-прежнему высокая стоимость материалов и дефицит кадров .

💡 Оптимизм строителей поубавился вместе с ослаблением курса, увеличением КС и ростом себестоимости. А при завершении льготной ипотеки застройщики в ближайшие годы вряд ли будут запускать так же много проектов, как в 2023 г. (ждем ~47 млн кв. м).

А значит и портфель строительства вполне может находиться вблизи своего пика.

@DomusVerus

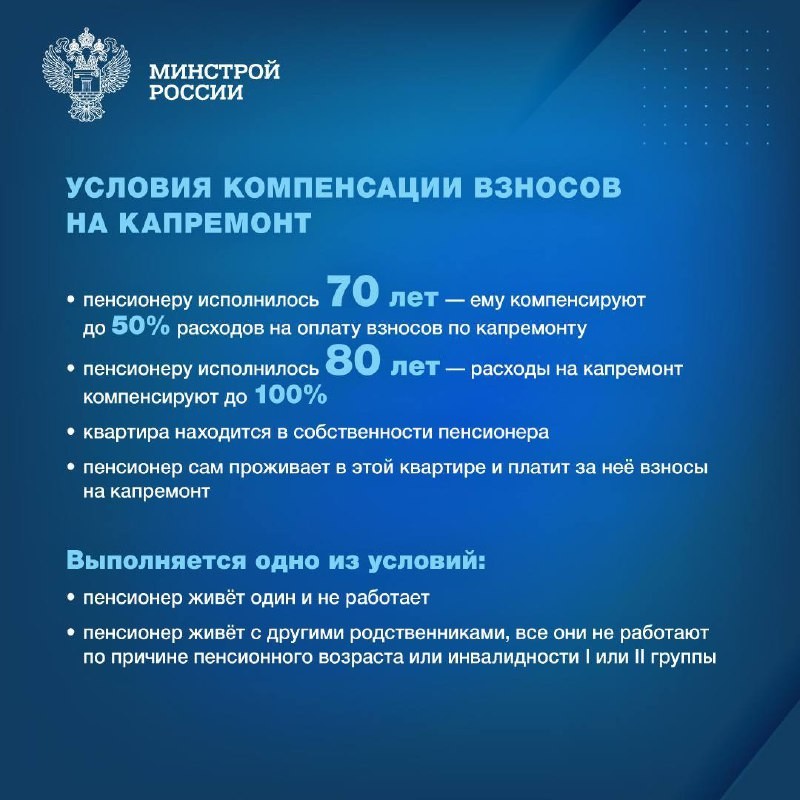

Льготы по капремонту для пожилых.

⚪️ 1 октября во всём мире отмечался День пожилых людей. А вы знали, что для пожилых действуют скидки на капремонт?

Отправляем ссылки на все новости Nedvigram по итогам дня.