🏦 Андрей Иванов,

управляющий отделением ЦБ РФ по Алтайскому краю:

«Длительная льготная программа по ипотеке на новостройки привела к увеличению стоимости жилья из-за высокого спроса со стороны населения и инвесторов. Ипотечный рынок оказался перегрет. В связи с этим Банк России принимал и принимает различные меры для охлаждения ипотечного кредитования. В том числе повышение ключевой ставки работает на охлаждение спроса. Надо сдерживать и инфляцию.

Росту доступности инвестиционных ресурсов способствует стабильно низкая инфляция. Она позволяет заемщикам привлекать деньги на рыночной основе. Вспомните 2017–2020 годы. Тогда инфляция по стране была вблизи 4%. Рыночная ипотека выдавалась примерно под 8-9% годовых. И это без всяких льготных программ. И цена квадратного метра была ниже.

Ни о какой катастрофе (после завершения льготной ипотеки – прим.) речи не идет. Ипотека продолжит расти, но меньшими и более сбалансированными темпами. Остаются другие адресные программы.

Цены на квартиры зависят не от прибыльности банков или наличия механизма эскроу-счетов, а прежде всего от баланса спроса и предложения на рынке недвижимости. В последние годы цены на квартиры росли не в связи с появлением эскроу: их разогнал повышенный спрос, возникший во многом из-за льготной ипотеки на новостройки.

Отмена безадресной льготной ипотеки приведет к охлаждению спроса на рынке жилья. Не следует ожидать мгновенной подстройки цен. Все будет происходить постепенно. Строители возводят здания нередко за счет кредитных денег. Кредиты надо отдавать. Для этого квартиры должны продаваться, а что делать, если никто не покупает? Изменение баланса спроса и предложения приводит к изменению цен.

Стоимость квартир должна перестать расти высокими темпами. Цены на недвижимость или любой другой товар, как я уже сказал, зависят от баланса спроса и предложения.

Высокие ставки по ипотечным кредитам в совокупности с высокой стоимостью жилья создают предпосылки для снижения спроса и коррекции цен на недвижимость. После завершения безадресной программы спрос на ипотеку уже начал сокращаться. Но обоснованные выводы об устойчивой динамике ипотечного кредитования можно будет сделать ближе к концу 3-го квартала, когда спрос на рынке выровняется – в июне был пик выдач, а в июле – существенное снижение. Делать вывод по таким данным рано».

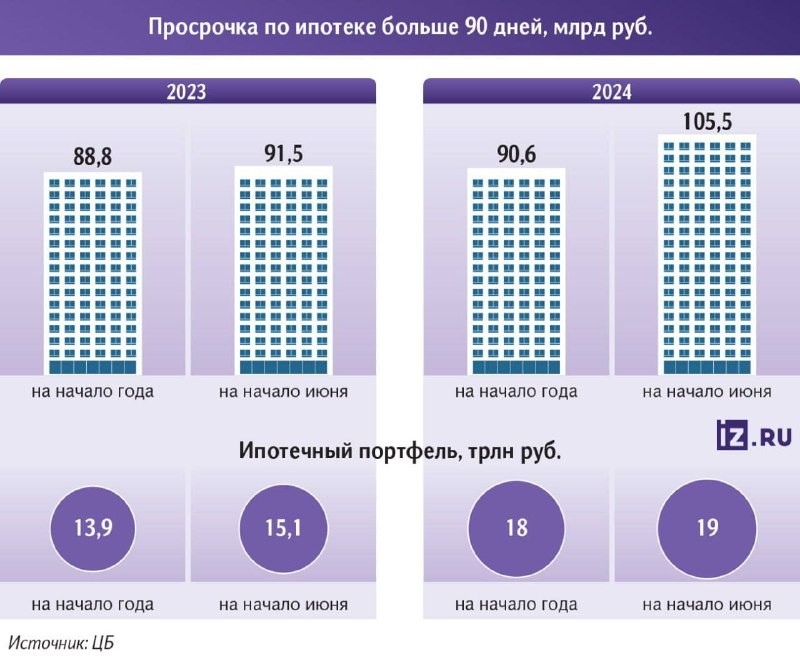

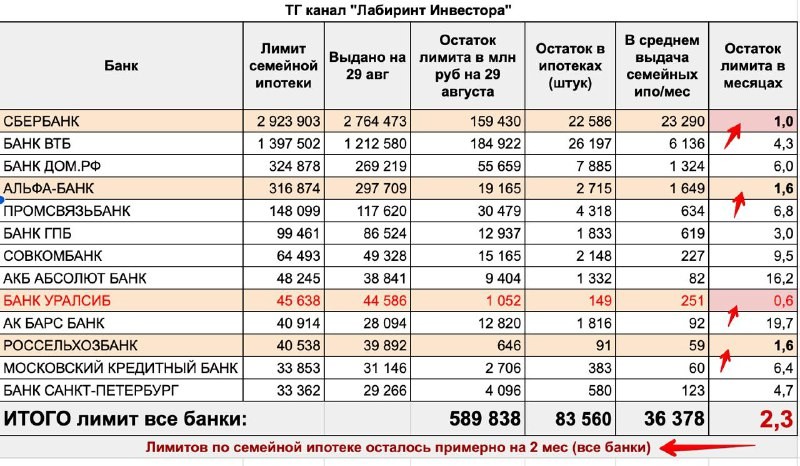

Ипотечная просрочка растёт, выдачи падают.

🤓 Два замечательных факта в одном посте. Выводы делайте сами.

Отправляем ссылки на все новости Nedvigram по итогам дня.