📍 Когда не придется уплачивать налог

При продаже недвижимости НДФЛ не уплачивается, если объект был в собственности продавца не менее 5 лет. Однако, в ряде случаев срок владения сокращен до 3 лет.

Так, если недвижимость получена по безвозмездным сделкам – наследование, приватизация, дарение близкими родственниками, договор пожизненного содержания с иждивением, — объект недвижимости без уплаты НДФЛ можно продать через 3 года.

Еще одним случаем сокращения срока владения до 3 лет является, когда у продавца на дату регистрации перехода права собственности нет иного жилья. Это относится и к совместной собственности супругов. Однако, и здесь есть ряд правил.

Не принимается в учет недвижимость, купленная продавцом или его супругом в течение 3 месяцев до даты гос. регистрации права собственности на реализованное им-во.

Если квартира была куплена по «долевому» договору (ДДУ), для освобождения от уплаты НДФЛ срок владения объектом недвижимости отсчитывается с даты полной оплаты по ДДУ.

Дата доп. оплаты, в связи с увеличением площади объекта недвижимости после ввода МКД в эксплуатацию, не учитывается.

📍 Правовые нюансы

Налог не взимается при продаже жилья семьей, где воспитываются 2 и более несовершеннолетних детей, с 2021 года, вне зависимости от срока нахождения его в собственности.

Но, для получения такой льготы при продаже жилья в этом году, есть ряд условий:

1️⃣ До 30.04.2024 г. плательщиком налога или членами его семьи приобретена др. недвижимость. Если жилье приобретается по ДДУ, его стоимость должна быть оплачена полностью.

2️⃣ На дату регистрации сделки по продаже недвижимого им-ва, налогоплательщику или членам его семьи не принадлежит часть другого жилья, в совокупности более 50%, где общая площадь превышает такую же площадь в приобретенном жилье.

3️⃣ Кадастровая стоимость реализованного жилья не превышает 50 000 000 руб.

4️⃣ Купленное жилье превышает по площади или кадастровой стоимости проданную кв-ру или дом.

5️⃣ В семье воспитываются дети до 18 лет. Исключение: совершеннолетние дети до 24 лет, обучающиеся очно).

Вышеуказанные условия относятся и к ситуации, когда доход от продажи жилья получает несовершеннолетний член семьи.

❗️ Что не нужно указывать в декларации

Согласно ФЗ № 305, указанные выше доходы можно не отражать в декларации формы 3-НДФЛ. Не указываются в ней и доходы от продажи недвижимости, бывшей в собственности семьи менее 3 лет.

Тем не менее, стоимость реализованного жилья не должна превышать предельный размер налогового вычета. Если стоимость выше – предоставление декларации в ФНС обязательно.

Не нужно указывать доходы в декларации, если плательщик налогов вправе получить вычет. А именно, в отношении следующих объектов:

— 1 000 000 руб. за налоговый период – для частных домов, квартир, комнат (в т.ч. приватизированное жилье, дачи или земельные участки (доли в указанном им-ве);

— 250 000 руб. – для недвижимого имущества (гаражей, хозяйственных построек, и т.п.);

— 250 000 руб. – для иного имущества (авто, арт-объектов и пр.), за исключением ценных бумаг.

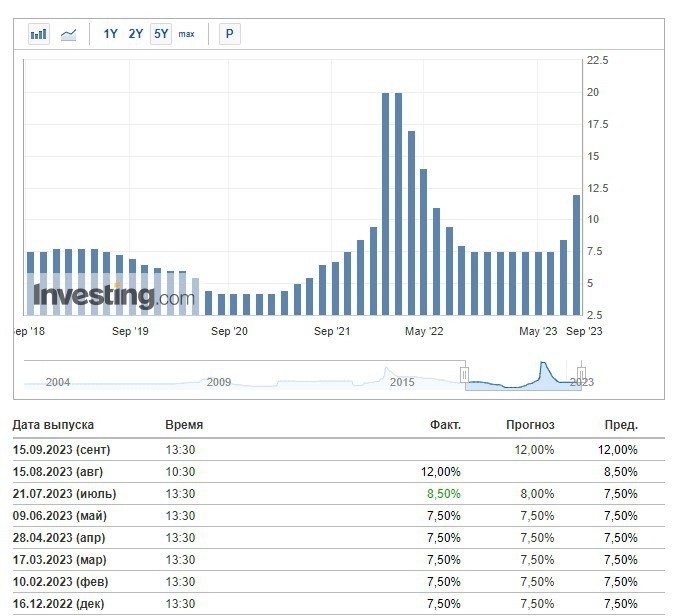

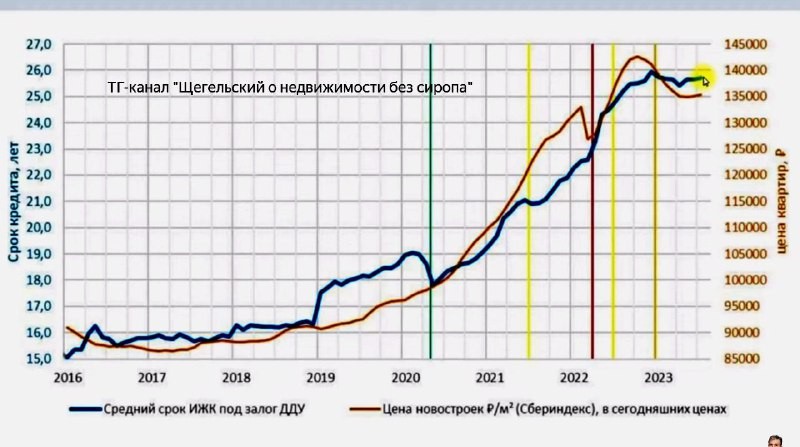

Ипотека в ожидании ставки.

Предстоящее решение Банка России: пятьдесят и пятьдесят.

Отправляем ссылки на все новости Nedvigram по итогам дня.