Не успели мы в пятницу обсудить стресс-сценарии Банка России, как стресс уже реализовался. Правда, без всяких там «фрагментаций» мировой экономики или «мировых финансовых кризисов» . Доллар пробил психологически важную отметку в 100, и регулятор решил быстренько собраться на внеочередное заседание.

Ключевая ставка (КС) повышена сразу на 350 б.п., до 12%. В пресс-релизе ЦБ продолжает нас убеждать, что уровень курса не главное (охотно верим), что причина сегодняшнего решения – риски ценовой стабильности и динамика инфляции, ну и что нужно любой ценой вернуть ее к 4% в 2024 году.

В такой логике, если курс не будет дальше слабеть, рост КС до 12% выглядит вполне достаточным. С прошлого заседания курс ослаб на ~10% — краткосрочный эффект переноса добавит +1 п.п. к инфляции в течение года. Июльский прогноз КС предполагал ее рост до 9,5% —; текущий уровень 12% на 2,5 п.п. выше, что с запасом перекрывает эффекты от ослабления рубля.

При этом только изменение ставки может и не помочь курсу. Если ослабление продолжится, ожидаем дополнительных мер, включая продажи юаней и/или ужесточение контроля за финансовыми потоками (правда, последнее может иметь побочные эффекты).

🔮 Что дальше? Понятно, что все будет зависеть от поступающих данных – неопределенность высокая и все такое прочее. Но вы же не этого комментария ждете от нас?

В базовом сценарии, если курс стабилизируется, КС останется на уровне 12% до конца года , а осторожное снижение начнется в I кв. 2024 г. К концу 2024 г. ставка достигнет 9% и далее будет двигаться в нейтральный диапазон 6-7%.

🏠 Что все это значит для рынка недвижимости? Ставка на него влияет через два основных канала: ипотека и проектное финансирование.

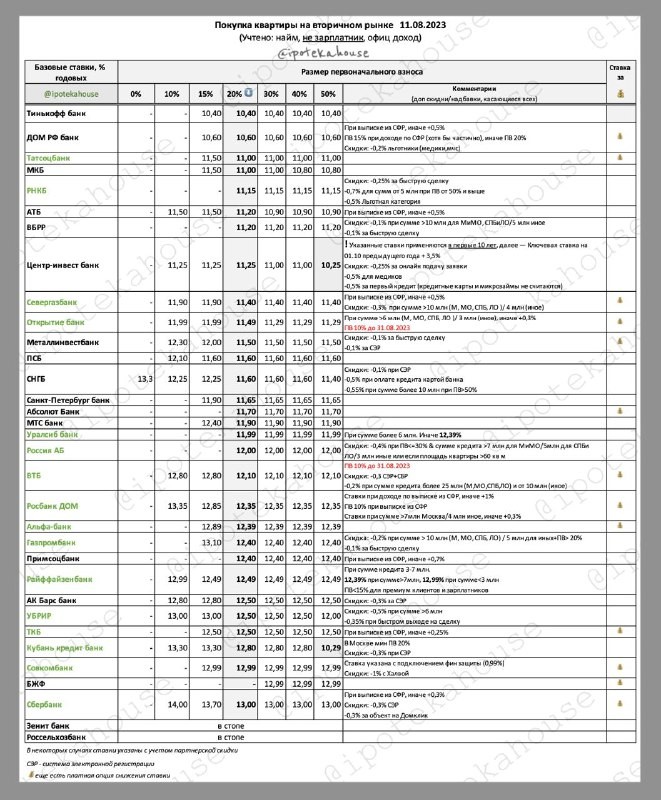

1. Ипотека. Банк России умеет делать больно вторичному рынку жилья. Процентные ставки по ипотеке на вторичке с конца июля уже выросли примерно на 1 п.п. (до 12%), но могут подрасти еще немного. Наши модели показывают, что рост ставки на 1 п.п. снижает спрос на вторичке на 10% (в физических величинах) в течение года.

На рынке новостроек все будет ровно наоборот – ждем вечеринку с нулевой ипотекой от застройщика. Во-первых, рост КС без сопоставимого роста доходности 10-летних ОФЗ снижает минимальную ставку по ипотеке, на которую подпишется банк без начисления дополнительных резервов. Субсидии от застройщика могут снизить ставку снова до 2,5-3% по льготной и 0-0,5% по семейной ипотеке.

Во-вторых, рост КС и объявленные с 1 октября меры уже навели панику в ипотечных телеграм-каналах: народ бежит в банки, чтобы обрадовать себя ипотекой. Те, кто хотел улучшить жилищные условия, продав свое готовое жилье, поторопятся это сделать.

В итоге: цены на первичке в ближайшее время ждет рост, на вторичке цены будут отставать. Интересно, можно будет, перефразируя классика, сказать, что не « застройщики наказали сами себя », а регулятор наказал сам себя?

2. Проектное финансирование. Ключевая ставка напрямую влияет на базовую ставку по ссудной задолженности застройщика (она считается как КС + спред 3-5%). Но применяется она только к той части кредита, которая не покрыта продажами по эскроу. К остальной части применяется специальная ставка, которая существенно ниже ключевой.

Текущее покрытие задолженности счетами эскроу по рынку превышает 80%, а средневзвешенная ставка по ПФ в июне была вблизи 4,9%. На фоне роста КС она может подрасти до ~6%. Большого влияния на «средний проект» это не окажет.

Но проблемы могут начаться у проектов с низкой стройготовностью из-за роста себестоимости строительства, а также у новых проектов, которые еще не профинансированы. По этой же причине под раздачу могут попасть проекты с дальними очередями.

Ставка ЦБ 12%: что будет с ипотекой.

Прогнозы по росту стоимости ипотеки от «Росбанк Дом» и «Русипотека».

Отправляем ссылки на все новости Nedvigram по итогам дня.