Основные тезисы:

📌 большая часть граждан будет стремиться получить ипотеку на покупку новостройки по госпрограммам. Однако существенного смещения спроса на первичное жилье не произойдет, поскольку в большинстве регионов его стоимость остается высокой и продолжает расти;

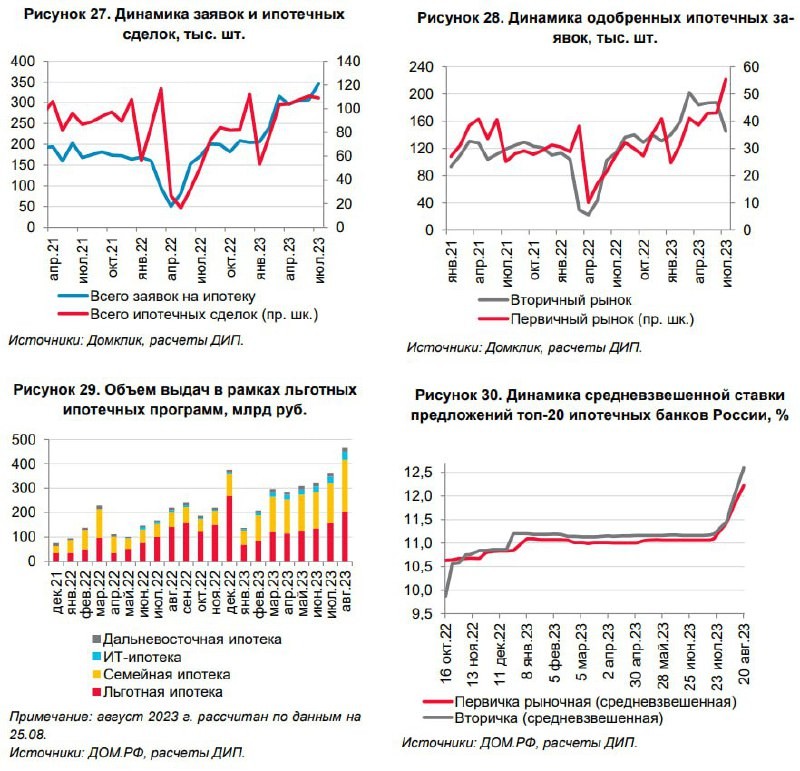

📌 при текущем уровне ключевой ставки и обозначенной ЦБ возможности ее повышения в сентябре совокупный размер увеличения банками ставок по рыночной ипотеке может составить до 4–4,5 п.п. Как результат, средняя ставка по таким программам для клиентов с открытого рынка осенью может вырасти до заградительных 17–18%, а по льготным – приблизиться к установленным государством максимумам;

📌 в качестве альтернативного повышению ставок сценария банки могут просто сократить круг потенциальных заемщиков, оставив для проверенных клиентов относительно приемлемые ценовые условия;

📌 продолжится рост объемов выдаваемых банками ипотечных средств населению, что приведет к сохранению высоких средних чеков ипотеки. Среднемесячные темпы прироста этого показателя сохранятся на уровне 0,3%, ввиду чего он будет находиться в дельте 3,7–3,76 млн рублей;

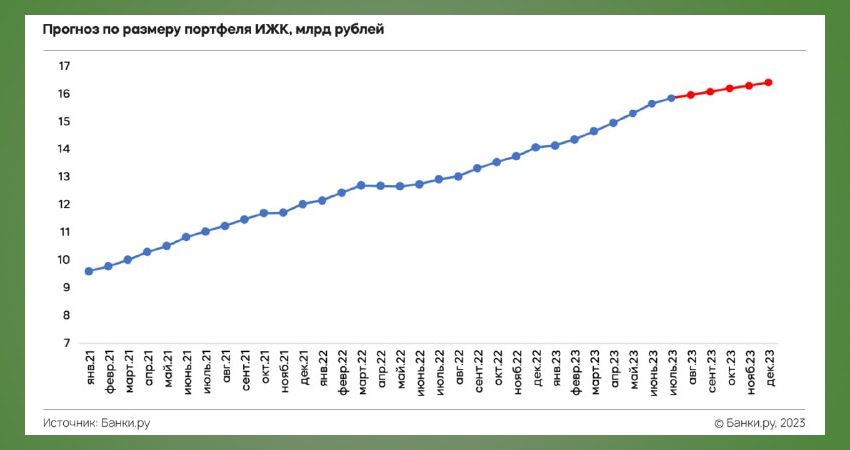

📌 рост портфеля ипотеки по итогам 2023 года до 16,4 трлн рублей, что на 16% превысит уровень января 2023 года;

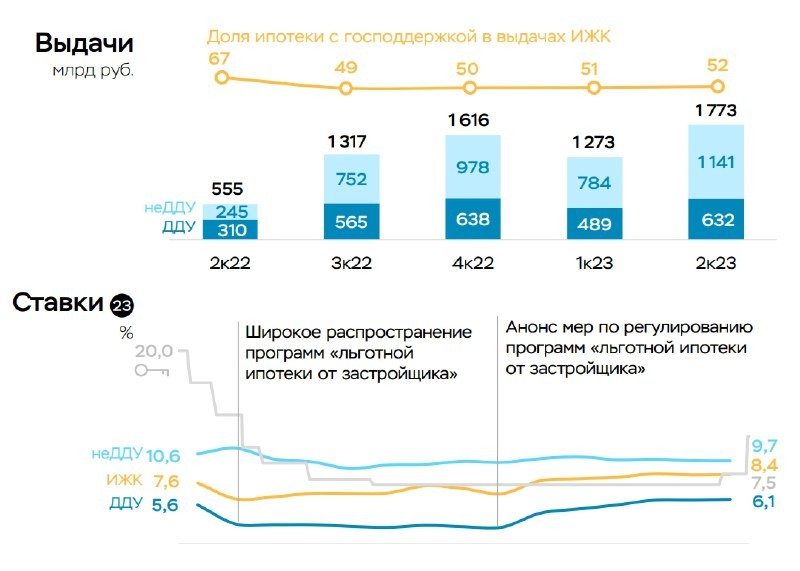

📌 замедление среднемесячных темпов прироста портфеля по сравнению с более ранними периодами до 0,7%, но сохранение значимости ипотечного жилищного кредитования как драйвера розничного кредитования в РФ. В случае реализации этого сценария аналитики ожидают прироста выдач ИЖК по итогам года на 29% в денежном выражении и на 21% – в количественном.

Ипотека демонстрирует признаки перегрева.

Центробанк ожидает снижение темпов ипотечного кредитования во втором полугодии.

Отправляем ссылки на все новости Nedvigram по итогам дня.