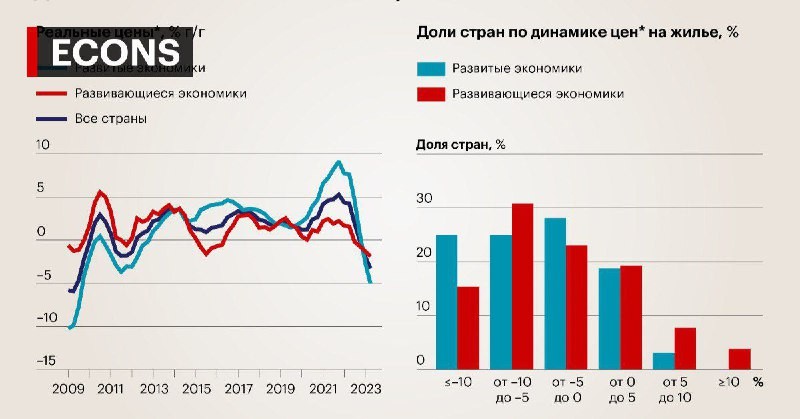

Мы давно уже не говорили про международные рынки недвижимости – было слишком много событий внутри страны: и ослабление курса, и внеочередное повышение КС, и новые макропруденциальные меры, и ажиотажный спрос на жилье в августе.

Пока наше рабочее время не заняла оценка очередного решения Банка России (заседание ЦБ состоится в следующую пятницу), решили посмотреть, что происходит на рынках недвижимости в США.

И не поверите, несмотря на всю кажущуюся «особенность» нашего рынка в моменте (тут тебе и льготная ипотека, и свободно плавающий летающий валютный курс, и геополитика), опять нашли множество совпадений с происходящим в других странах. Сейчас расскажем.

1) Население в США вроде бы уже начало привыкать к ипотечным ставкам вблизи 6,5% (на этом уровне они колебались с конца прошлого года), но в августе ставки опять начали расти (прямо как у нас). Теперь 30-летнюю ипотеку в США банки выдают по ставкам выше 7% — максимум с начала 2000-х.

Все дело в том, что самая ожидаемая в истории рецессия не случилась (по крайней мере, пока), экономика остается в неплохой форме, а рынки ждут дальнейшей жесткости от ФРС. То, что экономика продолжает расти – вроде бы хорошо, но не для новых ипотечных заемщиков, кусающих локти, – еще в конце 2021 г. они могли взять ипотеку по ставке ниже 3%.

А сейчас и ставки высокие, и цены на жилье (из-за дефицита предложения – о нем ниже). Аналитики, конечно, тратят уйму сил в спорах о том, что будет с ипотечной ставкой: возврат к 6,5% или дальнейший рост к 8%, но одно ясно точно – к 3% ставка не вернется в ближайшие годы.

💡 Мораль: низкие ставки по ипотеке могут довольно быстро кануть в лету. Возможно, 2020-2023 гг. в России будут названы «золотым временем» ипотеки. Если хотите купить жилье, лучше не откладывать это решение.

2) В разгар американского ипотечного кризиса 2008 г. многие начали критиковать высокую долю ипотечных кредитов, выданных по плавающим ставкам (она доходила до 40%). Ну, понятно, ставки растут —> обслуживать кредит сложнее —> отсюда проблемы у заемщиков и всего рынка. К текущему моменту большинство ипотек в США выдаются по фиксированным ставкам и, казалось бы, нужно радоваться?

Но в экономике у любого явления всегда есть обратная сторона. Теперь некоторые аналитики наоборот критикуют текущее положение дел. Мол, фиксированные ставки снижают трансмиссию денежной политики: ФРС борется с перегревом экономики, но потребительские расходы остаются сильными, поскольку люди не ощущают повышенных процентов и комфортно платят свою ипотеку, взятую под 3%.

💡 Мораль: ФРС придется ставку повышать сильнее, держать ее на высоком уровне дольше. А в итоге это больше повредит инвестициям (и долгосрочному экономическому росту), и не факт, что поможет вернуть инфляцию к 2%.

3) Помимо этого, фиксированные ставки приводят к феномену rate locks – когда люди, которым необходимо улучшить жилищные условия, не делают этого, потому что не хотят менять свою текущую ипотеку под 3% на 7%.

Это приводит к двум проблемам: 1. сокращение предложения готовых домов (и рост цен на них), 2. снижение социальной мобильности – люди могут отказываться от привлекательных предложений о работе —> это снижает эффективность рынка труда и негативно влияет на производительность , а значит – на долгосрочные темпы роста.

Но есть в этом всем и хорошие новости. Из-за дефицита готового жилья люди вынуждены покупать новые дома: их продажи выросли на 31% г/г в июле (а продажи готового жилья остаются на 20% ниже г/г). А это уже поддерживает строительную активность, стимулирует бизнес застройщиков и поддерживает экономику в моменте.

💡 Мораль: ФРС повышает ставку, чтобы бороться со спросом, но на первичном рынке жилья это скорее стимулирует активность. Вот и у нас рост КС приводит к перераспределению спроса со вторичного рынка в сегмент новостроек. Правда, по другим причинам.

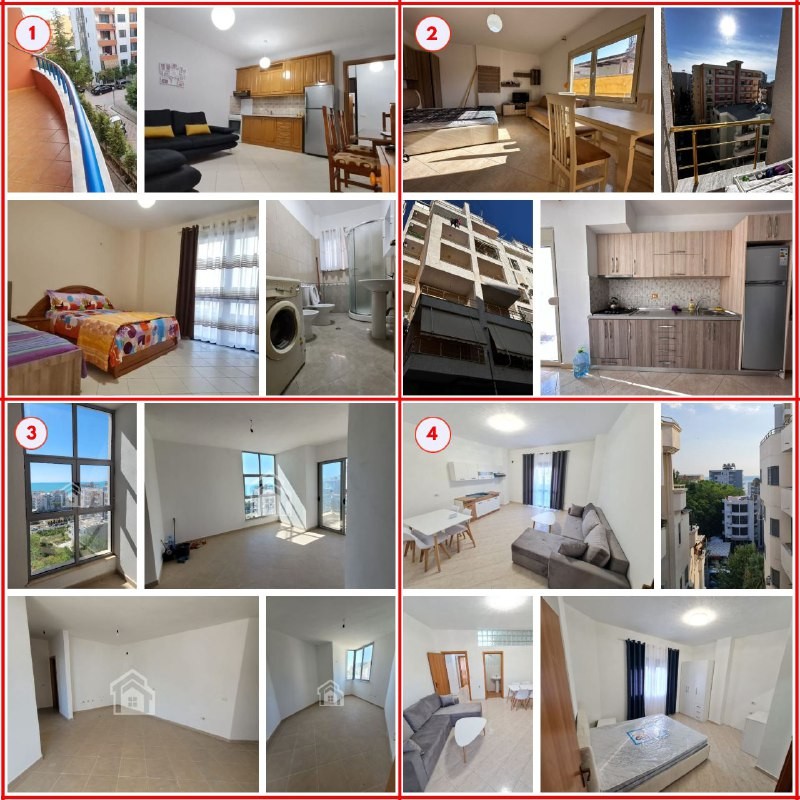

Актуальные цены в Албании.

Подборка Prian: недорогая недвижимость в Албании у моря.

Отправляем ссылки на все новости Nedvigram по итогам дня.