По данным ЦБ:

⁃ Доля заемщиков с предельной долговой нагрузкой выше 80% (ПДН, отношение платежа кредита к сумме доходов) увеличилась с 20% в начале пандемии до 47% в третьем квартале 2023 года.

⁃ Более чем у половины заемщиков, взявших ипотеку в последнее время, первый взнос менее 20%, хотя ещё в начале 2020 года таких ипотечников было менее 30%.

Надо еще учитывать, что рыночная цена объекта залога — это не та цена, по которой приобреталась квартира (например новостройка), а та цена, по которой ее реально можно продать. На вторичном рынке. Где ставки уже 16-17%. И первоначальный взнос в 20% ну никак не покрывает разницу между ценой покупки новостройки и ценой продажи квартиры на вторичном рынке. А ещё добавим фактор срочности продажи, не дай бог — с торгов, там цена проблемной квартиры с проживающими и прописанными будет ещё ниже.

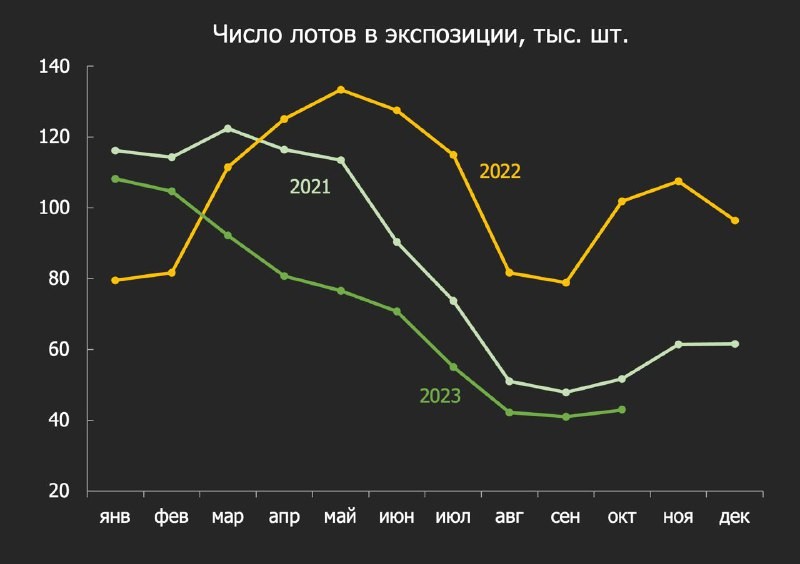

Вот она, ловушка «доступной ипотеки» вместо «доступного жилья». Жилье купить не проще из-за роста цен. Объемы строительства многоквартирного жилья не растут. Зато платежи и закредитованность населения выросла.

Растет и объем просрочки, пока — не критично. В принципе, ухудшение качества ипотеки не страшно, пока нет значимого объема дефолтных квартир на рынке. Вот тогда может начаться цепная реакция: срочные продажи части залогов ведут к удешевлению основной массы. (См. США, 2007-2008 или рынок недвижимости в Испании).

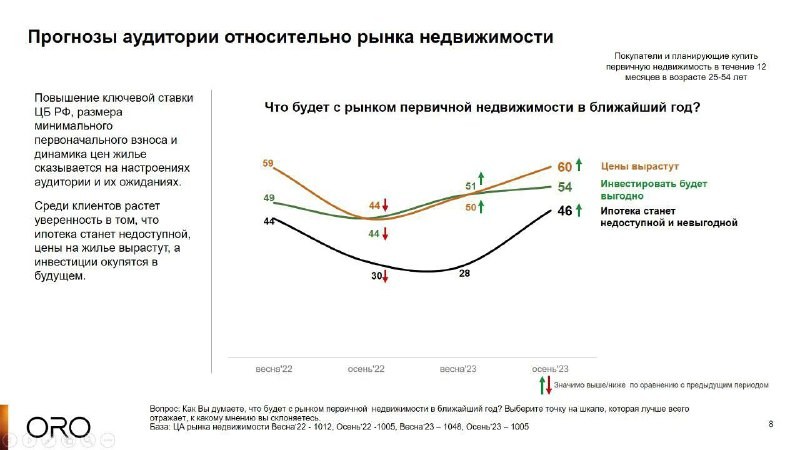

Покупатели верят в рост цен.

😫 Сегодня у нас удивительное исследование от ORO: прогнозы аудитории относительно рынка недвижимости.

Отправляем ссылки на все новости Nedvigram по итогам дня.