В начале месяца Росстат опубликовал ежемесячные данные по экономике, включая динамику доходов населения в III кв. – хороший повод вернуться к теме доступности жилья, тем более, что и макро-телеграм эту историю обсуждает почти каждую неделю. Сегодня расскажем, какой вклад внесли разные факторы в изменение доступности жилья.

Итак, доходы в III кв. выросли на 10,7% г/г в номинале и на 5% с коррекцией на инфляцию. Ключевым драйвером стали зарплаты, которые за год выросли на 15%, а их доля в структуре доходов увеличилась с 40% до 45% – неслабо!

Причина – в острой нехватке рабочей силы. Не просто так Э. Набиуллина на прошлой неделе назвала эту проблему основной для российской экономики. Дефицит на рынке труда ограничивает производственный потенциал, а высокие темпы роста зарплат начинают давить на цены в экономике.

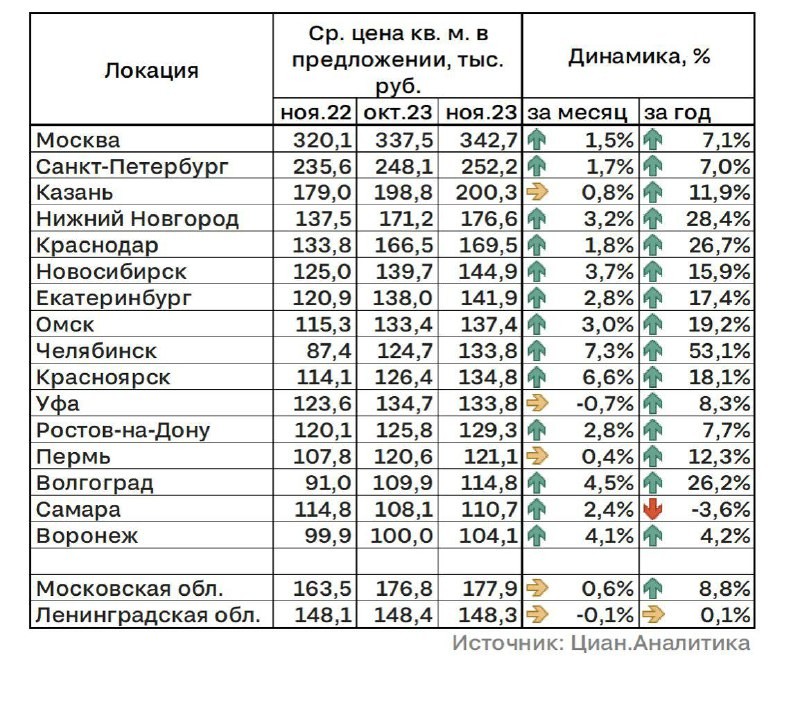

А что там, кстати, с ценами? Недавно рассказывали, что цены на недвижимость в октябре выросли на первичном рынке на 4,7% за год, на вторичном – на 8%. И там, и там темпы роста ниже, чем прирост доходов. А значит жилье должно было стать доступнее. Осталось проверить, так ли это.

Мы взяли уже известный нам коэффициент «ипотечный платеж к доходу» на первичном рынке и посмотрели 👇 , как с течением времени на него влияли заложенные в расчет факторы (ставка, срок, сумма кредита, доходы). Отрицательный вклад фактора означает повышение доступности жилья (более низкий платеж) и наоборот:

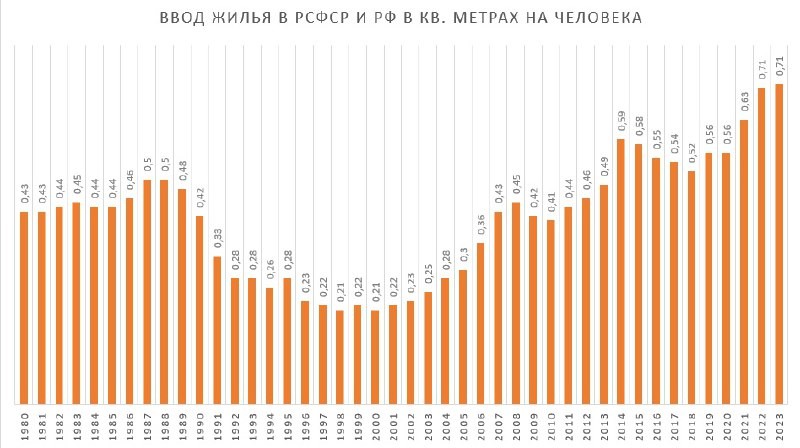

▪️ Первым в глаза бросается стабильность показателя в 2014-2019 гг. Рост доходов и снижение ставок компенсировались ростом суммы кредита (=ростом цен на жилье), в результате чего ипотечный платеж менялся слабо в диапазоне 26-28% от дохода семьи.

▪️ В 2020 году снижение ставки резко повысило доступность жилья и несколько месяцев отношение платежа к доходу было на 7-8 п.п. ниже начала года. Но потом рост цен в течение следующих 1,5 лет вернул ипотечный платеж к предыдущему более высокому уровню.

▪️ Далее в 2022-2023 гг. начался волатильный период: сначала "ипотека от застройщика" и околонулевые ставки вновь снизили ипотечный платеж (перекрыв, кстати, повышение цен). А затем сворачивание этих программ и рост ставок балансировались снижением суммы кредита и ростом доходов.

▪️ В результате, к текущему моменту показатель стабилизировался вблизи нового уровня – ипотечный платеж занимает около 25% от доходов средней российской семьи.

🔗 Отметим только, что данный индикатор – лишь один из вариантов оценки доступности жилья. Он не учитывает, например, параметры первого взноса, площадь приобретаемого жилья или его качество. Короче, очень похоже на «среднюю температуру по больнице», но для макро-взгляда и понимания того, как разные факторы влияют на ипотечный платеж и доступность вполне сгодится.

Проблемных объектов стало меньше.

С начала года из Единого реестра проблемных объектов (ЕРПО) исключено 456 ЖК.

Отправляем ссылки на все новости Nedvigram по итогам дня.