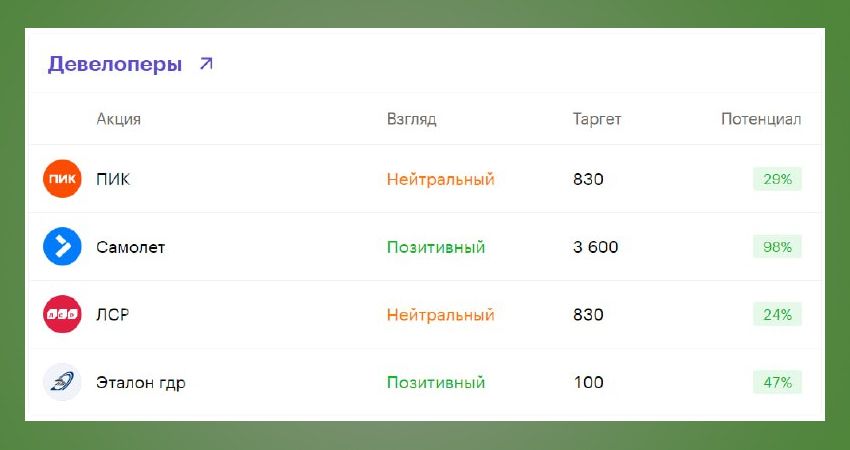

Аналитики инвестиционной платформы «БКС» в рамках стратегии на IV квартал 2024 года дали прогнозы по сектору строительных компаний. Так, от бумаг девелоперов ожидается средний потенциал роста, а общим ключевым риском для всех компаний названо замедление экономического роста, которое может ухудшить спрос и продажи. Фаворитом роста на следующие 3/12 месяцев назван «Самолет», а ПИК из-за непрозрачности планов — аутсайдером сектора.

Также «БКС» дал подробную аналитику по четырем крупным игрокам ⬇️

🔽 « Эталон»: позитивный, цена (целевая на 12 месяцев — здесь и далее) в 100 руб снижена на фоне повышения стоимости капитала

⭕️ Компания держит фокус на надежном сегменте масс-маркета и региональной диверсификации, сейчас в процессе редомиляция [спр. — изменение юрисдикции] с Кипра в Калининград. За 2023–2024 есть динамика выручки и продаж, но высокие расходы на регионы отражаются в чистом убытке.

⭕️ Драйверы роста: динамика продаж в регионах, обещанный на 2024–начало 2025 возврат к дивидендам. Сейчас есть все возможности выплатить — в связи с редомиляцией.

⭕️ Ключевой риск: по новым региональным проектам действует уже повышенная рыночная ставка проектного финансирования.

🔼 «Самолет»: позитивный, цена в 3600 руб. поднята на фоне диверсификации средств от обратного выкупа акций в новые проекты

⭕️ Компания лидирует по объемам незавершенного строительства, расширяет присутствие в регионах, диверсифицирует бизнес фиджитал-проектами. За 2023–2024 наблюдается рост продаж и расходов. По финансовым результатам за I полугодие 2024, чистая прибыль снизилась на 30% г/г.

⭕️ Драйверы роста: инвестиции в цифру, анонсирование вывода «Самолет Плюса» на IPO в 2026; региональная экспансия в масс-маркете, диверсификация рынков.

⭕️ Ключевой риск: «Самолет» — ключевой игрок в сегменте масс-маркета, при изменениях ключа ЦБ и в условиях высоких процентных ставок — это риск.

🔽 ПИК: нейтральный, цена в 830 руб. снижена на фоне снижения прогнозов выручки

⭕️ Лидер в сегменте масс-маркета, имеет солидный земельный банк, который иногда даже распродавать приходится.

⭕️ Драйверы роста: возобновление выплаты дивидендов; активное сотрудничество с банками по созданию альтернатив общим льготным программам ипотеки.

⭕️ Ключевой риск — непрозрачность: компания при всех новостях о продаже активов не раскрывает операционные данные, не сообщает о планах развития и с 2022-го не платит дивиденды.

🔼 ЛСР: нейтральный, 830 руб., цена повышена на фоне публикации отчетности

⭕️ ЛСР входит в ТОП-3 девелоперов по России, занимая сильные рыночные позиции в премиуме и диверсифицируя бизнес продажами стройматериалов. Компания показывает хорошие продажи и отчиталась за I полугодие 2024 по МСФ

⭕️ Драйвер роста: ожидание выплаты дивидендов.

⭕️ Ключевые риски: премиум более уязвим к текущей макроэкономике, но компания не раскрывает перед инвесторами стратегию развития и прогнозы на ближайшее время.

5 корпусов «Барклая 6» сданы.

Пять корпусов жилого комплекса «Барклая 6» с грядками для овощей сданы в районе Филевский Парк.

Отправляем ссылки на все новости Nedvigram по итогам дня.