При продаже нежилого помещения ИП будет платить налог как предприниматель в двух случаях:

1. Он использовал эту недвижимость в бизнесе. Например, сдавал помещение и платил с арендной платы налог по УСН. Или, допустим, держал его под склад. Подтвердить, что недвижимость использовалась в бизнесе, можно договором аренды, счетами на внесение арендной платы, отгрузочными документами, в которых указан адрес склада.

2. В ЕГРИП у предпринимателя указан вид деятельности «Покупка и продажа собственного недвижимого имущества» — код ОКВЭД 68.1. Заявить его ИП может как при регистрации статуса, так и позднее. Предприниматель должен зарабатывать на купле-продаже недвижимости и платить с этих доходов налог. Просто указать код недостаточно — важно реально вести соответствующую деятельность.

Письмо Минфина от 22.09.2021 № 03-11-11.76758

Когда куплено нежилое помещение ― до оформления ИП или после, ― для налогообложения значения не имеет.

Некоторые предприниматели делают вид, что соблюдают условия. Например, заявляют код 68.1 непосредственно перед продажей недвижимости. Или покупают нежилое помещение, сдают пару месяцев в аренду и потом продают. Но в таких случаях налоговая понимает, что ИП делает это специально, чтобы платить с доходов от продажи не НДФЛ, а УСН, и доначисляет налог.

Что будет, если ИП не выполнил ни одно из условий.

Если предприниматель не использовал нежилое помещение в бизнесе и не занимался куплей-продажей недвижимости профессионально, то доходы от его продажи будут облагаться НДФЛ.

Нужно платить НДФЛ или нет, зависит от того, как долго ИП владел недвижимостью.

Если минимальный срок владения истек, платить НДФЛ не придется. В общем случае этот срок — пять лет. Для нежилой недвижимости, которую получили в подарок от члена семьи или близкого родственника, по наследству или в порядке приватизации, минимальный срок владения — три года.

Письмо Минфина от 28.06.2019 № 03-04-05/47623.

Если минимальный срок владения не истек, при продаже нежилого помещения надо платить НДФЛ. Налог можно уменьшить, если воспользоваться имущественным вычетом в 250 000 ₽. Еще можно уменьшить доход с продажи на расходы, которые понес предприниматель, когда покупал помещение. Если вы получили недвижимость в подарок или по наследству, при ее продаже тоже можно уменьшить НДФЛ.

Письмо Минфина от 06.04.2009 № 03-11-09/124.

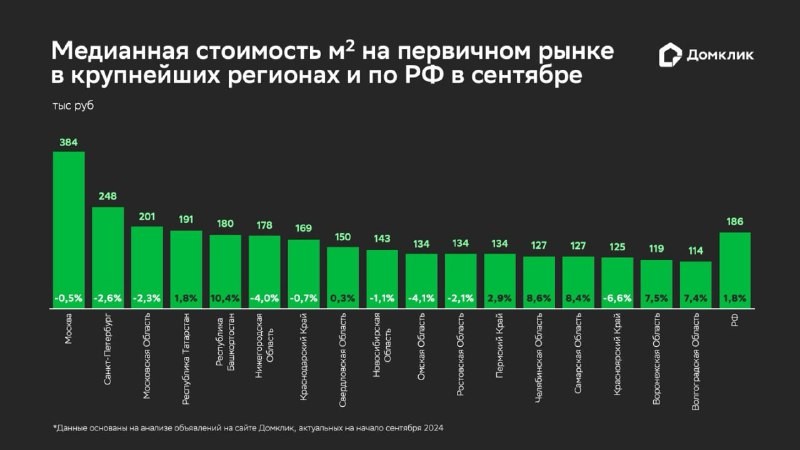

Динамика и средние цены на новостройки в сентябре.

В III квартале средняя стоимость 1 кв м стала больше на 1,8% (теперь 186 тыс. руб.), а объем предложения снизился на 2,3%.

Отправляем ссылки на все новости Nedvigram по итогам дня.