Мы иногда наблюдаем, как трудно инвесторам и аналитикам разбираться с финансовой отчетностью застройщиков.

В этом посте редакция телеграм-канала КОТЛОВАНЪ расскажет, в чем особенности отчетности, приоткроет некоторые тайны и предложит новый индикатор DFE для оценки. Нескромно назовем его "коэффициент domusverus" EV/DFE.

Отчетность по МСФО мало чего говорит о текущем финансовом результате застройщиков. Отражение выручки и прибыли происходит в течение времени. То есть результат из отчетности за 1п. 2023 г. – только часть результата от продаж за отчетный период и больше от того, что строилось и продавалось в прошлом. А с переходом на эскроу реальные деньги от реализации проекта поступают после ввода в эксплуатацию.

Для оценки все-таки нужны данные из будущего. Здесь может помочь оценка портфеля проектов. Но её публикуют раз в году и не все застройщики. К тому же там все долгосрочные планы, которые могут не реализоваться.

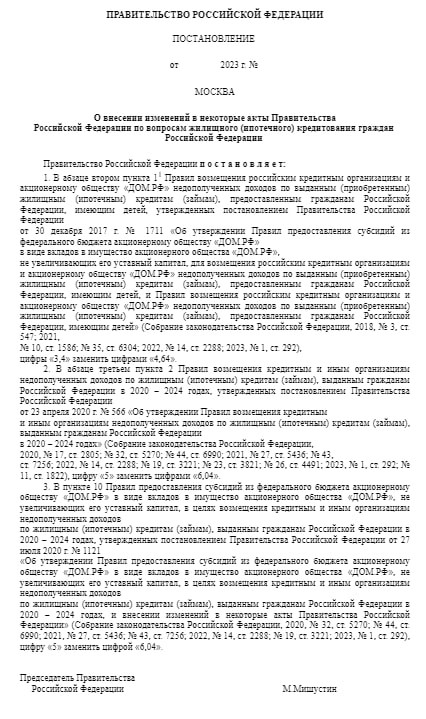

Мы изучили отчетность 4-х публичных застройщиков, чьи акции торгуются на Мосбирже (ПИК, Самолет, ЛСР и Эталон), собрали данные из актуальных проектных деклараций и попытались сравнить их рыночную оценку.

Что нам понадобится из МСФО? Прежде всего сумма долга и денежных средств на последнюю отчетную дату для вычисления рыночной стоимости EV (капитализация + чистый долг). Для застройщиков есть два варианта – чистый долг с учетом проектного финансирования (ПФ) и остатков на эскроу или без. Для наших целей мы НЕ включаем в чистый долг и ПФ, и эскроу.

ПФ и эскроу, как правило, следуют друг за другом по мере строительства и продажи объектов. Остатки на эскроу уменьшают ставку по кредиту. Фактически застройщик платит рыночную ставку только от разницы между ПФ и эскроу.

В июле-августе ключевая ставка выросла с 7,5% до 12%, а средняя ставка по ПФ лишь с 5,0 до 5,3%. Рост спроса привел к увеличению распроданности проектов. Остатки на эскроу растут быстрее ПФ. Отношение эскроу/ПФ уже подскочило с 83% до 86%, а скоро превысит 90%. Тогда застройщики будут платить рыночную ставку только на 10% от ПФ и средняя ставка снизится обратно до 5%, даже при дальнейшем повышении ключевой.

Из истории нам понадобится ещё рентабельность EBITDA. Она, как правило, достаточно устойчива. По выбранным застройщикам – от 20% до 30% в последние три года.

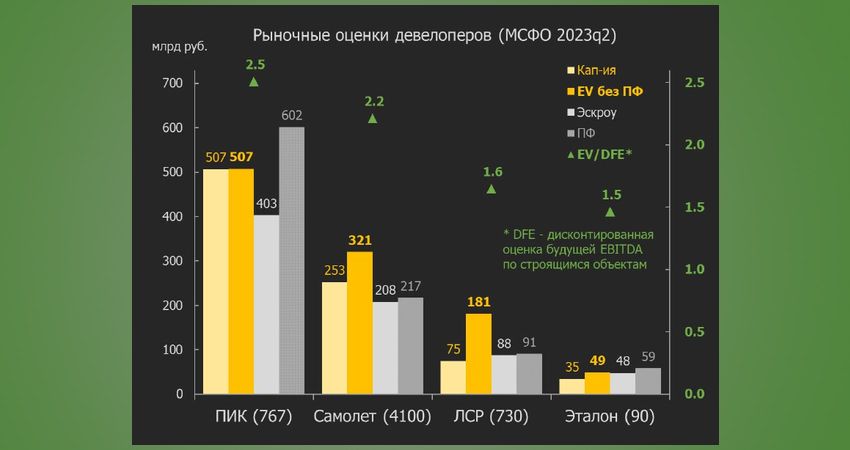

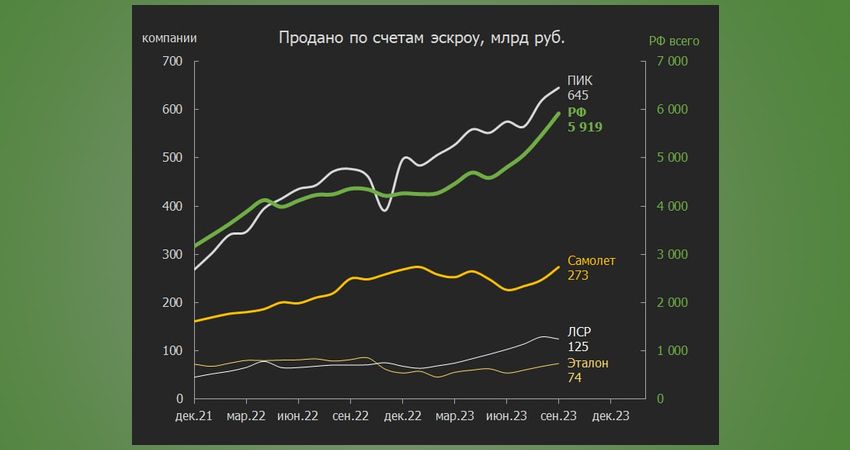

В любой проектной декларации (ПД) есть данные по каждому объекту в стадии строительства – сколько метров жилья и нежилья строится, сколько продано, какой плановый срок сдачи... Запарсив ПД, можем агрегировать информацию и по застройщику, и по всему рынку.

На графиках – часть уникальных данных по России и отдельным компаниям. Например, по текущим ценам в РФ строится непроданного жилья на 10 трлн , а на эскроу – проданного жилья и прочего уже на 5,9 трлн руб. Для продажи всего жилья в стройке потребуется около 2 лет, если взять среднюю скорость продаж за 6 месяцев.

Мы уже подошли к тому, как считаем наш индикатор. Суммируем остатки на эскроу и будущие продажи, дисконтируя по срокам ввода жилья. Получаем дисконтированную будущую денежную выручку. Умножаем на среднюю рентабельность из МСФО и получаем DFE – дисконтированную будущую EBITDA всех строящихся проектов.

💡 Отношение стоимости всего капитала EV к DFE показывает, насколько больше рынок оценивает будущие перспективы и другие активы компании вне текущей стройки. Нас удивило, что рынок достаточно ровно оценивает застройщиков по этому показателю:

▪️ Более крупные ПИК (2,5) или быстро растущие (Самолет 2,2) компании стоят дороже – более 2. Компании, которые имеют риски (ЛСР 1,6 в корпоративном управлении, Эталон 1,5 как иностранный эмитент), стоят дешевле – менее 2.

▪️ Сделку по покупке МИЦ оценивали в 40-45 млрд руб. Мы посчитали, что будущая дисконтированная выручка компании ~85 млрд, DFE ~21 млрд, а "коэффициент domusverus" EV/DFE ~2 – близко к среднему и чуть ниже рынка акций самого Самолета 2,2.

Лимиты по ипотечным госпрограммам увеличат.

⚡️ Минфин предложил увеличить лимиты для выдачи ипотеки с государственной поддержкой в России.

Отправляем ссылки на все новости Nedvigram по итогам дня.